¿Qué porcentaje de financiación puedo conseguir con mi hipoteca? ¿Mejor fija o variable? ¿La oferta de mi banco es buena? Estas son algunas de las preguntas más comunes a la hora de solicitar un préstamo hipotecario o de cambiar la hipoteca de banco. En ocasiones, dar respuesta a cada una de ellas puede resultar complicado si no se maneja la información adecuada: evolución de los precios del mercado hipotecario, ofertas de los bancos, índices de referencia, etc.

En este aspecto, Marcel Beyer, CEO de iAhorro, destaca lo importante que es comparar. «Cada banco tiene su estrategia y hay productos específicos para cada tipo de perfil, sin embargo, esto el cliente no lo sabe. Nosotros tenemos usuarios que vienen con la oferta de una entidad y en el 70% de los casos se la podemos mejorar«.

En España todavía no existe costumbre de comparar el producto hipotecario, no obstante, en los últimos meses las operaciones en las que se han registrado cambios en las condiciones de préstamos hipotecarios reflejan un importante aumento. De hecho, en abril de 2021 el Instituto Nacional de Estadística señala un incremento del 339,6% respecto al mismo periodo del año anterior en este tipo de operaciones, en total, 22.098.

De esta cifra, 2.980 pertenecieron a subrogaciones por cambio de acreedor, que aumentaron un 304,4% respecto a abril de 2020.

Comparar puede suponer un ahorro de hasta 41.320 euros en tu hipoteca

En iAhorro hemos realizado una simulación de lo que pagaríamos al contratar una hipoteca con el tipo de interés que ofrece el INE y el que es posible conseguir en iAhorro. Para ello, se ha cogido de muestra el último mes del que el Instituto Nacional de Estadística ofrece información (abril 2021).

En el caso de una hipoteca fija de 150.000 euros a 30 años y con el TIN medio al que se firmaron hipotecas ese mes (2,77%), según el INE, pagaríamos un total de 221.022,71 euros sumando 71.022 euros de intereses a lo largo de toda la vida del préstamo.

Si hubiéramos firmado la misma hipoteca al TIN fijo medio de iAhorro en el mes de abril (1,24%), la misma operación costaría un total de 179.702,42 euros pagando 29.702,42 euros de intereses.

Por lo que, al comparar y negociar, ahorraríamos 41.319,58 euros en intereses del préstamo.

Si hiciéramos el mismo proceso con una hipoteca variable de 150.000 euros a 30 años con el dato de euríbor del mes de abril (-0,484%) y la media del INE a la que se concedieron préstamos hipotecarios en esa modalidad (2,24%), la cuota inicial de la hipoteca sería de 536,31 euros y el total de la operación de 193.070,26 euros, sin tener en cuenta la evolución del euríbor en los siguientes años. En este caso, los intereses serían de 43.070,26 euros.

Por el contrario, con el dato de interés variable de iAhorro relativo al mes de abril (0,66%) + euríbor (-0,484%), la cuota al principio sería de 427,79 euros y en total pagaríamos 154.005,84 euros. Es decir, 39.064,42 euros menos de intereses sin olvidarnos de que es una simulación en la que el euríbor no ha variado en los 30 años que dura el préstamo.

«El objetivo del índice iAhorro es democratizar las estadísticas de la formalización de hipotecas en España. Hoy por hoy, la única fuente oficial que ofrece datos sobre el mercado hipotecario es el INE. Desde iAhorro pensamos que podemos añadir algo más. Tenemos un universo diferente, el de las personas que comparan las opciones del mercado, por lo que las condiciones de las hipotecas de nuestros usuarios son más atractivas «, apunta Marcel Beyer.

Las hipotecas fijas por debajo del 1% ya son una realidad en España

Hace unos meses, la noticia de hipotecas fijas en Dinamarca al 0% de interés aterrizó en España revolucionando el mercado hipotecario. Según los datos recopilados por el índice iAhorro, desde hace un tiempo se firman hipotecas en España con diferenciales por debajo del 1%. De hecho, entre los meses de abril y junio hasta el 32% de las hipotecas firmadas a un tipo de interés fijo han sido al 1% o por debajo de esta cifra. «Podemos encontrar en algún mes hipotecas fijas en torno al 0,7%. En este punto comparar y negociar con la entidad se convierte en algo imprescindible, sobre todo si tienes un buen perfil o cuentas con la figura de un aval para poder aspirar al mejor tipo de interés», destaca el CEO de iAhorro.

Por su parte, el 20% de las hipotecas firmadas con el tipo fijo de interés más alto en el segundo trimestre de 2021 con iAhorro fueron a un TIN medio del 1,53%. A pesar de ello, esta cifra es un 0,16% más bajo que el mismo dato de los tres primeros meses del año (1,69%) y hasta un 1,24% menor al de la media a tipo fijo del INE del 1T de 2021, la última disponible.

En el caso de las hipotecas variables, el top 20 de las mejores hipotecas que se firmaron en el 2T de 2021 fueron a un TIN medio del 0,48%, mientras que la media del top 20 de las peores fue del 1,30%.

Según explica Marcel Beyer, «el margen entre las mejores y peores hipotecas fijas se ha estabilizado y ajustado ya mucho. Sin embargo, en las variables todavía está asegurado. Lo que sí está claro es que es un buen momento para que perfiles más modestos puedan hipotecarse».

¿Es posible conseguir una financiación superior al 80%?

En la mayoría de los casos lo más común es que las entidades bancarias ofrezcan el 80% del valor de tasación o compraventa de la vivienda. Aunque esto no es una regla y en ocasiones se puede conseguir un mayor porcentaje de financiación, también puede concederse menos. Esto dependerá fundamentalmente de la solvencia financiera de la persona que vaya a contratar la hipoteca.

En este aspecto habría que tener en cuenta garantías para apoyar la operación, el propio inmueble que se va a hipotecar y la capacidad de pago.

«Si la solvencia de la operación es elevada y la capacidad de pago también, siendo las cargas inferiores al 30% de los ingresos netos, podemos conseguir el 90% o incluso 100% financiación del valor de compraventa«, destaca Marcel Beyer.

Hay bancos que financian por defecto el 80% del inmueble, pero permiten optar fácilmente el 90% si la garantía aportada vale más que el precio de compra y si la capacidad de pago del hipotecado es superior a la de la media.

En el caso de buscar el 100% de financiación es posible que las entidades soliciten dobles garantías, como un inmueble libre de cargas que, o bien pertenezca a nosotros, o a nuestros padres.

Los datos del índice iAhorro relativos a financiación obtenida en relación al precio de compraventa reflejan que más del 50% de las operaciones obtuvieron en el 2T de 2021 como mínimo un 70% de financiación en su hipoteca.

El fin de la fiesta del euríbor deja sin margen de maniobra a las hipotecas fijas

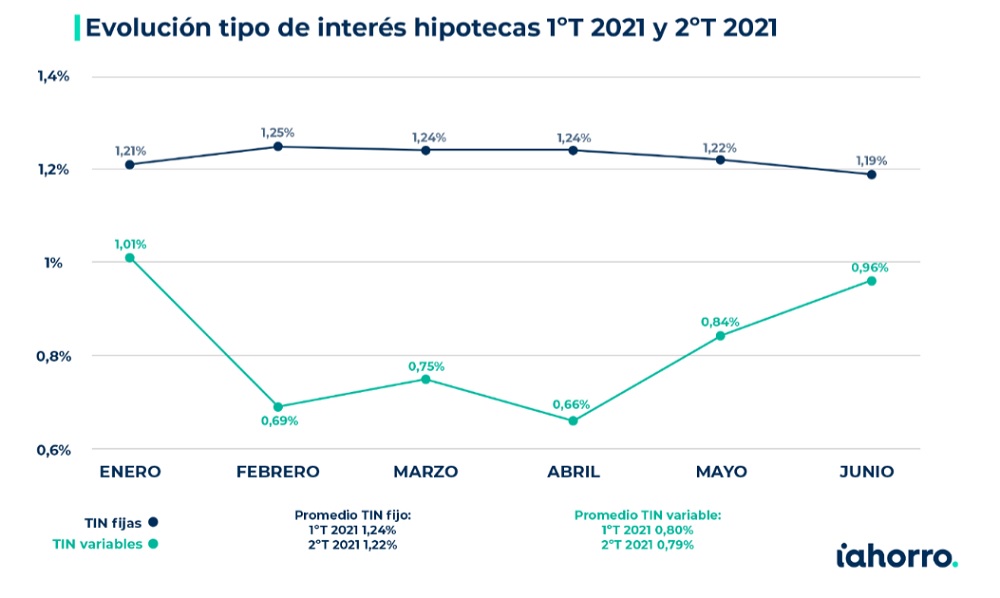

Según el índice hipotecario de iAhorro, en el segundo trimestre de 2021 la media del tipo de interés fijo al que se firmaron hipotecas fue del 1,22%. Si comparamos este dato con el del trimestre anterior (1,24%), se observa que la tendencia a la baja se mantiene. El contraste con el último dato que ofrece el Instituto Nacional de Estadística (INE) relativo a los tres primeros meses del año (2,77%) es todavía mayor y supone una diferencia del 1,55%.

«Esta diferencia tan grande entre los datos de iAhorro y los de la estadística oficial se debe a que las personas que acuden a iAhorro comparan y negocian ofertas entre 20 bancos, mientras que la media española acude solo a su banco de toda la vida», señala el CEO de iAhorro.

Quien también apunta que nos encontramos ante «la ocasión perfecta para que nos presten dinero, ya que es poco probable que volvamos a ver a los tipos fijos y variables en niveles similares. Del mismo modo, es un buen momento para que un cliente que contrató su hipoteca en 2017 al 2,5%TIN la cambie y consiga un préstamo hipotecario fijo al 0,9%, como ya hemos visto suceder en alguna operación el mes pasado».

El impulso que la banca ha dado a la oferta fija hipotecaria se ha visto reflejado en sus tipos de interés y en el porcentaje de firmas que han representado en los últimos meses: un 83% en el 2T de 2021 frente al 13,95% que han supuesto las hipotecas variables en iAhorro.

Por otro lado, “a pesar de que el euríbor se ha mantenido en niveles muy bajos durante todo el año y lo lógico hubiera sido que los bancos hubieran apostado por este tipo de producto, la demanda se ha decantado por las fijas. Dentro de 10 años la fiesta del euríbor se habrá terminado. Sin embargo, en el tipo fijo ya no queda casi margen de maniobra«, explica Marcel Beyer.

El tipo de interés nominal (TIN) variable al que se firmaron hipotecas de media en iAhorro en el 2T de 2021 fue del 0,79%, manteniéndose más estable respecto al trimestre anterior (0,80%) y sacando una gran diferencia al dato del INE (2,18%) relativo al 1T de 2021.

Además, en el caso de las hipotecas variables, se observa como la tendencia en los tipos de interés ha sido al alza en los tres últimos meses debido a la estabilización del euríbor: promedio TIN variable iAhorro abril (0,66%), mayo (0,84%) y junio (0,96%).

Por su parte, el promedio TIN fijo ha ido decreciendo mes a mes: abril (1,24%), mayo (1,22%) y junio (1,19%).