Sacar dinero, consultar los movimientos e incluso contratar una hipoteca. Los cajeros y las webs de las entidades financieras ya ofrecen todas las operaciones que se pueden hacer en una oficina bancaria. Hasta hace poco, la única función de un cajero era de sacar o ingresar dinero. Sin embargo, 51 años después de su nacimiento ya son capaces de realizar todo tipo de operaciones lo que ha provocado, junto con las nuevas tecnologías, el cierre de miles de oficinas.

Según el informe Banking in Europe 2018 elaborado por la Federación Bancaria Europea, desde 2007 hasta 2017 se han cerrado más de 50.000 oficinas en toda Europa. De ellas, 18.020 pertenecían a entidades españolas, lo que supone el 36% del total. El ‘ir al banco a realizar gestiones’ ya no es una práctica habitual entre los ciudadanos, es más, cada vez son menos los que acuden a las oficinas.

Las fusiones de las cajas de ahorros y de algunas entidades financieras ha provocado que aumente la desconfianza de los ciudadanos en este sector. Es más, en los peores momentos de la crisis financiera algunos españoles sacaron sus ahorros de los bancos y apostaron por otras empresas como son las aseguradoras. La búsqueda de la seguridad en una entidad financiera es una tendencia que se confirma en el estudio de iAhorro.com sobre ‘¿Qué factores influyen a la hora de elegir un banco?’.

Ni más cajeros, ni menos comisiones… la seguridad es el principal factor para el 37,90% de los ciudadanos a la hora de elegir un banco u otro. Dentro de los cincos puntos claves a la hora de elegir una entidad destaca que las comisiones sean lo más importante solo para el 16,40% de los encuestados, por detrás de la seguridad (37.90%) y las promociones (17%). En cuarto y quinto puesto estarían la cercanía de la oficina (14,8%) y el número de cajeros (13,90%).

Cada vez son más los clientes que buscan un banco seguro y estable. “La crisis ha dejado huella en el consumidor y eso hace que la seguridad sea tan determinante a la hora de elegir un banco de forma general y en algunos grupos de edad de forma destacada. Por ejemplo, para los más mayores es lo más importanteen un 63%, pero entre los más jóvenes desciende hasta un 20%. Creo que cuando finalice el periodo de reestructuración bancaria y los bancos vuelvan a centrarse en ganar cuota de mercado aumentarán entre los españoles los criterios económicos como factor clave a la hora de elegir un banco”, destaca Antonio Gallardo, experto financiero de iAhorro.com.

¿Qué operaciones realizan los españoles en los cajeros?

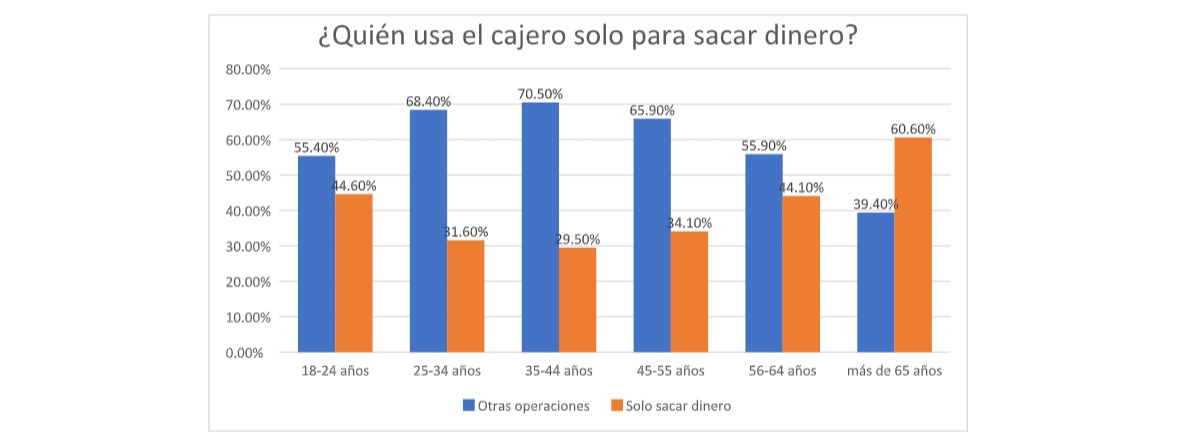

El cierre de oficinas está muy ligado a cómo usan ahora los clientes las diferentes plataformas que les facilitan las entidades financieras. Por ejemplo, en algunos casos el cajero se ha convertido en el banquero de antes por lo que muchos ciudadanos ya hacen todas sus operaciones gracias a este servicio. El 66,40% de las personas que han participado en la encuesta señalan que realizan todo tipo de operaciones con su cajero, más que sacar dinero. El porcentaje más alto está entre los ciudadanos que tienen entre 35 y 44 años. Aunque destaca que entre los mayores de 65 años este porcentaje se acerca al 40%.

¿Se perciben como útiles los cajeros automáticos?

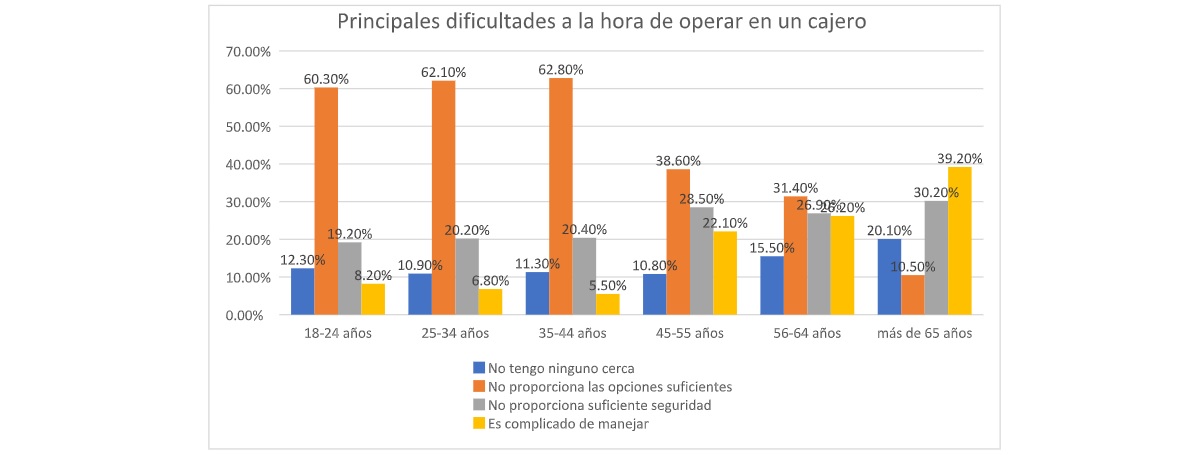

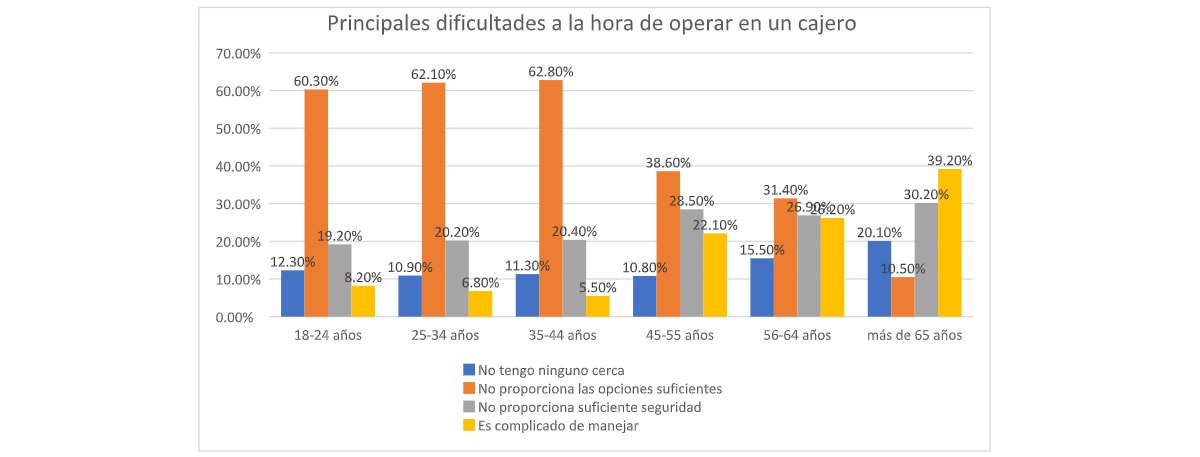

A pesar del gran uso de los cajeros automáticos, el 44,10% de los ciudadanos destacan que ‘no proporcionan las suficientes opciones’. Entre los que opinan de esta manera destacan los ciudadanos entre 18 y 44 años, todos ellos señalan esta dificultad como la principal, con un porcentaje superior al 60%, a la hora de operar con ellos.

“El principal problema de los cajeros españoles es la gran diferencia entre entidades, e incluso dentro de las mismas, en las posibilidades que ofrecen. Hay bancos que se han esforzado, aunque sea por su propio interés, en generar auténticos autoservicios en los que realizar muchas operativas, pero los hay que incluso no permiten hacer ingresos.

En medio de la reestructuración bancaria existente los bancos con terminales ‘más antiguos’ van a invertir más en cajeros y estos porcentajes irán disminuyendo, pero aun así siempre existirá una diferencia si lo comparamos con las posibilidades de banca online, especialmente en contratación de productos o en personalización de las opciones”, explica el experto financiero de iAhorro.com.

¿Por qué no usan los cajeros los españoles?

La falta de seguridad y su complejidad se sitúan como la segunda y la tercera dificultad con el 24% y 18% respectivamente. Sobre la falta de cajeros, solo el 13,80% de los ciudadanos se queja de esta deficiencia. Este dato se incrementa hasta el 20,10% entre la población que tiene más de 65 años.

Así afectan las nuevas tecnologías

Muy de la mano del cierre de oficinas ha estado la digitalización de las entidades bancarias. La mayoría de los bancos han invertido en los últimos años sus esfuerzos para adaptarse a las nuevas tecnologías. Según los datos de iAhorro.com, el 62,30% de los clientes operan por internet con su banco. La franja de edad que más utiliza este servicio son los adultos entre 35 y 44 años con un 75,40%. Destaca que entre los mayores de 65 años este dato baja hasta el 15,90%.

Antonio Gallardo señala que “lo que constata este estudio a la hora del acceso a Internet son dos limitaciones distintas en los jóvenes y en los más mayores. En las personas de mayor edad vemos los efectos de la brecha digital, mientras que en los más jóvenes detectamos una falta de necesidad de operar en internet porque solo necesitan una cuenta para sus ingreso y una tarjeta para sus pagos. Es decir, la brecha económica se traslada a unos hábitos bancarios más limitados”.

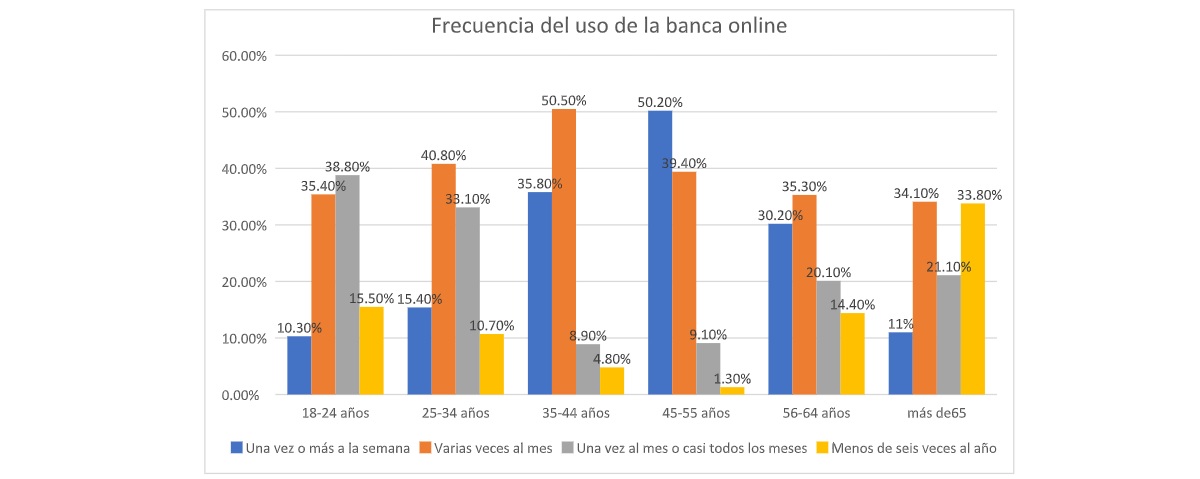

Entre los usuarios de la banca online, el 42,9% usa este servicio varias veces al mes y el 34,2% incluso lo hace una o más veces a la semana. Los adultos entre 45 y 55 años son los que más usan el servicio online de su banco, el 50,20% se conecta una o más veces a la semana.

Operaciones que se hacen por internet

Lo que más realizan los españoles por internet es consultar saldo y hacer transferencias. El 45,20% de los ciudadanos consulta su saldo y el resto usa internet para realizar otro tipo de operaciones. Entre ellas, la más demandada es la contratación de productos de ahorro (35,29%), le siguen los productos de inversión con el 34,42%. El principal uso para los jóvenes entre 18 y 24 años es la consulta del saldo, así lo han señalado el 70,20% de los encuestados. “La brecha económica entre los más jóvenes hace que los que tienen más confianza en usar los medios online sean los que menos posibilidades tienen de contratar productos y viceversa, los que más posibilidades tienen son los más reacios en nuevas tecnologías”, comenta Antonio Gallardo.

Dentro de la contratación de productos de forma online, destaca entre los ciudadanos mayores de 65 años los productos de ahorro. El 74,73% escoge estos productos por internet frente al resto de las opciones. Entre la gente más joven, menores de 44 años los productos más contratados de forma online son los de financiación, por ejemplo, hipotecas o préstamos personales.

En este caso, hay grandes diferencias entre los tramos de edad. “Es cierto que en los últimos años se ha hecho y se hará un mayor esfuerzo en contratación online, pero seguimos con un enorme peso en la contratación de oficina, de hecho, a pesar de los cierres de los últimos años nuestra tasa de oficina por ciudadano sigue siendo muy elevada y por encima de la media de la Unión Europea.

En tercer lugar, las propias características de los productos que mayoritariamente se contratan. Por ejemplo, los depósitos son muchas veces muy personalizados (a la cantidad que invierta, a los años que lleve en la entidad) y todo esto conlleva que se contraten mayoritariamente en oficinas. En el lado contrario, en los pasivos crecen tarjetas y préstamos personales, pero sigue existiendo un importante gap en productos como las hipotecas en los que el español cree que un producto tan importante es necesario buscar a alguien de referencia que responda tus dudas”, explica el experto financiero de iAhorro.com.

Dificultades a la hora de usar la banca online

Las opciones y la seguridad vuelven a ser las cualidades más demandadas por los encuestados a la hora de operar con su banco de forma online. En general, la gran mayoría considera que tiene los conocimientos necesarios para hacer estas operaciones, excepto entre los mayores de 65 años donde esta opción alcanza el 50,90% de los problemas. En el resto de los casos, por encima del 60%, todos los rangos de edad demandan más opciones en sus webs o aplicaciones.

“Usar un cajero nunca será tan sencillo como operar en una web, eso se ve especialmente en la contratación de productos. Pero también en que los interfaces no son muchas veces amigables, por ejemplo, a la hora de realizar transferencias, y que las opciones de información son mucho más limitadas y no se extienden tanto como en la banca online, en la que si se accede más fácilmente a una posición global y desde la misma detallar información por producto. La tendencia es que tengamos un sistema dual en el que el cajero suplirá al sistema de caja (disposición de efectivo, pago de recibos, extractos, ingresos de efectivo y cheque), y la banca online será un vehículo de contratación”, afirma Antonio Gallardo.

Entre los mayores de 65 años, este factor se eleva hasta el 63,20% de los encuestados. Los que menos valoran este punto son los jóvenes entre 18 y 24 años, solo para el 20,80% de estos encuestados consideran este punto como clave a la hora de elegir un banco u otro.

Las promociones, en segundo lugar, son el oro factor determinante para decantarse entre una entidad u otra. Los más jóvenes son los más sensibles en este punto, entre los 18 y 24 años este factor alcanza el 42,60% de los consultados. En el caso de los clientes entre 25 y 34 años, este punto representa al 24,60%.

¿Cómo afecta el cierre de oficinas por comunidades autónomas?

El mapa de bancarización está cambiando. Aunque la reestructuración (cierre) es mayor en número de oficinas en grandes ciudades el resultado es distinto para el consumidor. “En la gran ciudad podrá seguir relativamente fácil el acceso a un banco, en una zona rural no. Este efecto se agravará cuando vemos los resultados desiguales a la hora de usar nuevas herramientas en algunas comunidades que en otras.

Hay comunidades autónomas en las que la brecha digital es mayor, tanto por más peso del mundo rural como en la edad de sus habitantes (que conlleva no solo menos conocimiento en nuevas tecnologías, también que el acceso por cobertura móvil o de red de Internet de alta velocidad sea peor). El resultado es que en muchas áreas podemos ver a segmentos de población con mayores limitaciones a la hora de acceder al banco o incluso que no pueda elegir entre la competencia existente porque sencillamente no puede acceder”, concluye Antonio Gallardo.