¿Cuánto pagaré todos los meses por mi hipoteca? Esta es la principal pregunta que se hacen los usuarios cuando están a punto de firmar con su banco. Conocer las cuotas mensuales es muy importante para hacer la planificación de gastos mensuales de las familias. Para saber este importe mensual hay que consultar la tabla de amortización del préstamo.

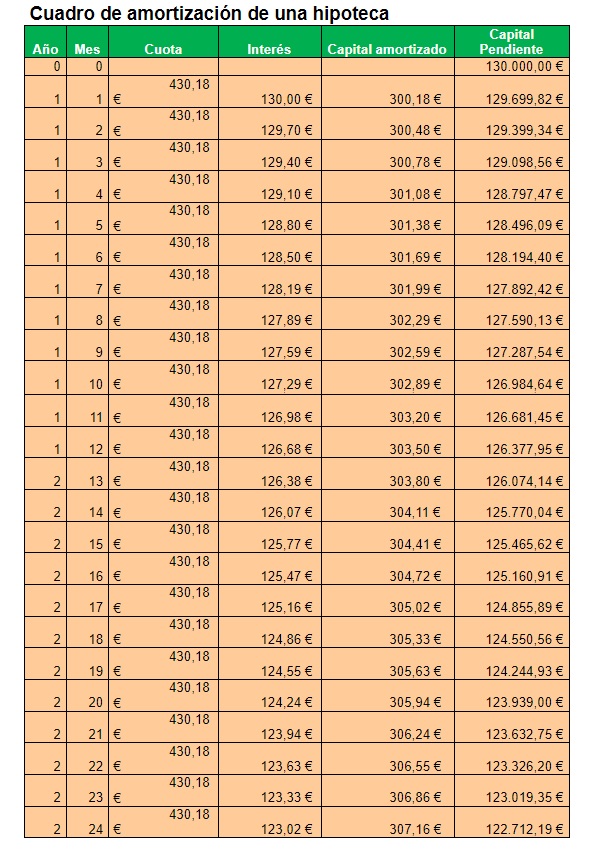

La tabla de amortización de la hipoteca está compuesta por los siguientes elementos: año, mes, cuota, intereses, amortización y capital pendiente. La tabla empezará en el año y mes en el que se produzca la firma del préstamo, por ejemplo, diciembre de 2021. En la siguiente columna el futuro hipotecado podrá consultar la cuota que será la suma de las dos columnas siguientes; intereses más capital amortizado. En la última columna podrá consultar mes a mes el capital que le queda pendiente de su préstamo.

¿Son iguales las tablas de amortización para hipotecas fijas y variables?

La tabla de amortización de la hipoteca consta siempre de los mismos elementos, la única diferencia está en el caso de las hipotecas variables. En una hipoteca fija siempre vamos a saber cuál va a ser nuestra cuota mensual y cómo va a ser el pago de los intereses durante toda la vida del préstamo. Sin embargo, en las hipotecas variables al no poder predecir el euríbor se puede hacer una estimación, pero nunca será la realidad.

En esta tabla podemos ver cómo será la amortización de una hipoteca fija de 130.000 euros a 30 años con un tipo de interés del 1,2%. Al ser una hipoteca fija, el usuario puede consultar la evolución del pago de intereses y capital y cómo va bajando la deuda mientras la cuota es siempre la misma.

Esto es así porque en España el sistema de amortización más extendido es el francés. Esta forma de pagar la hipoteca se basa en tener cuotas constantes durante toda la vida del préstamo, es decir, siempre la misma. Lo que no siempre es lo mismo es la proporción de intereses y capital pendiente de amortizar que se paga con esa misma cuota. Es decir, en el cuadro de amortización de la hipoteca, los primeros años dentro de la cuota se destinará una mayor cantidad al pago de los intereses y poco al del capital, conforme avancen los años esa cantidad va cambiando, hasta acabar los últimos años sin pagar intereses y pagando (amortizando) capital.

En el caso de las hipotecas variables el funcionamiento es el mismo, pero no podremos saber las cuotas de los próximos años ya que no sabremos cómo estará el euríbor en el momento que nos toque revisar nuestro préstamo.

Cómo amortizar mi hipoteca para pagar menos intereses

Durante los años que dure el préstamo, el hipotecado puede realizar amortizaciones para pagar su deuda antes de tiempo. Amortizar el préstamo hipotecario siempre es una buena opción financiera, sobre todo si el cliente se encuentra en los primeros años de su hipoteca. Usar una calculadora de amortización nos puede ayudar a saber cuál es el mejor momento para que nos salga más rentable.

Esta opción siempre es más interesante en los primeros años de vida del préstamo por el sistema francés ya que al principio es cuando más intereses se pagan y conforme van pasando los años se paga más capital que intereses. A la hora de amortizar, el hipotecado deberá decidir entre cuota o plazo. Siempre le va a salir más rentable quitarse plazo de la hipoteca que cuota, de esta manera experimentará un mayor ahorro en intereses.

Laura Martínez (iAhorro)