Apenas unos pocos minutos. Eso es lo que tarda actualmente cualquier persona en simular una hipoteca (ya sea a tipo fijo o variable) a través de internet: calcular la cuota a pagar por la vivienda, los años de duración del préstamo y los intereses que lleva asociados. El canal online, ya sea a través de páginas web o aplicaciones móviles, también permite al usuario comparar las ofertas de cuantas entidades quiera para conseguir la financiación que más se adapte a sus necesidades. Eso sí, la firma de la hipoteca es el único procedimiento que tiene que ser siempre 100% presencial y ante notario porque, por ahora, así lo dictamina la ley.

Gracias también a que los bancos han ido adaptándose a las circunstancias e instaurando la gestión telemática en la mayoría de sus trámites, “hay cada vez más ciudadanos, a los que podemos identificar como ‘jóvenes profesionales’, con hasta 38 años de media, que demandan más los procesos que son 100% online”, asegura el director de Hipotecas de iAhorro, Simone Colombelli, aunque matiza que todavía “hay una gran demanda de ciudadanos que buscan cierto nivel de presencialidad a la hora de pedir una hipoteca” porque les genera mayor confianza.

Víctor Royo, jefe de Estrategia Comercial de Ibercaja, una de las entidades bancarias con más presencia física en la denominada España vaciada, explica que, pese a que existe una brecha digital por edad, ya “más del 90% de nuestros clientes mayores de 65 años utiliza canales digitales, cajeros o TPV y el 62% de transferencias de este colectivo ya se realiza a través de la ‘app’ o la página web”.

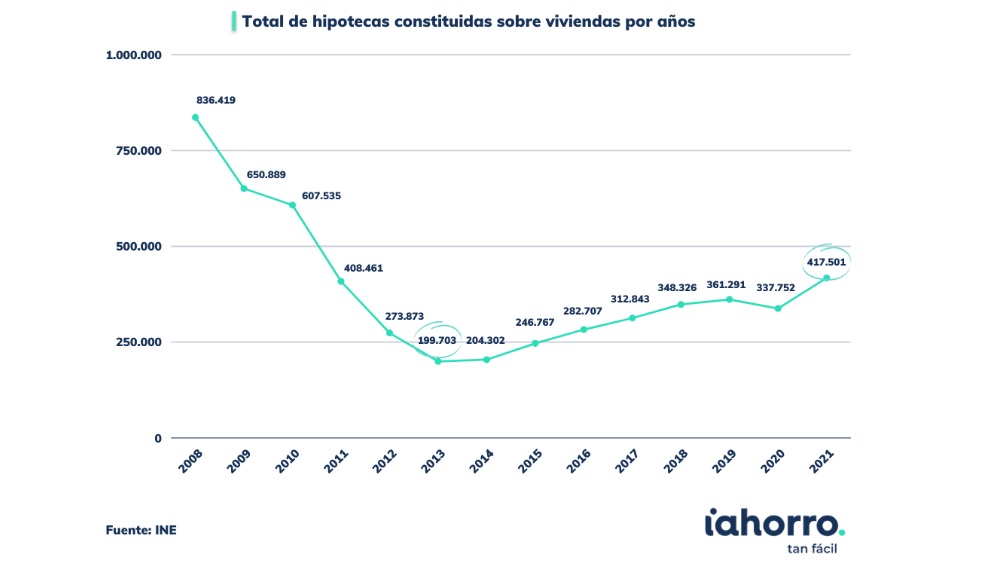

La firma de hipotecas registra el mejor dato de la década

La utilización de la vía online se ha incrementado a raíz de la pandemia del coronavirus y, sobre todo, del cierre masivo de sucursales financieras, un auge que también se ha trasladado de forma más representativa en los últimos años a las zonas de la España rural. Y esto ha ayudado también a que la firma de hipotecas no se haya visto afectada de una forma determinante.

En 2008, con el inicio de la crisis económica, fue cuando comenzó el cierre de oficinas bancarias y, desde entonces, ya han cerrado casi la mitad: de las 46.000 sucursales que había distribuidas por España resisten apenas 25.000, según los datos publicados por el Instituto Nacional de Estadística (INE).

Pese a que fue en 2013, con el fin de la crisis, el año en el que cerraron más sucursales, con 3.110, también entonces la firma de hipotecas comenzó a remontar. Y, desde ese año, no ha hecho más que crecer. En 2021 se firmaron 417.501 hipotecas sobre viviendas en nuestro país, la mayor cifra de la última década, pese a que echaron el cierre más de 3.000 oficinas más, como reflejan tanto los datos del INE como los del Banco de España (BdE).

«La tendencia es que cada vez vayan cerrando más sucursales. El coste de las oficinas sumado al del personal es muy elevado y es algo que se puede suplir con la tecnología. Tanto el pago de recibos como el resto de los trámites se pueden hacer de forma digital, a lo que también se suma el ahorro del papel. El problema en este punto está en la población mayor, que tiene todo el derecho de poder hacer todos esos trámites presenciales, aunque la tendencia es que todo sea 100% digital”, asegura el portavoz del comparador hipotecario, Simone Colombelli.

Según datos proporcionados por el jefe de Estrategia Comercial de Ibercaja, en los poco más de dos meses que llevamos de este año 2022, “más del 27% del importe formalizado” por los clientes de esta entidad en los préstamos hipotecarios libres “se ha formalizado a través de canales digitales”.

La España más rural se adapta a lo digital

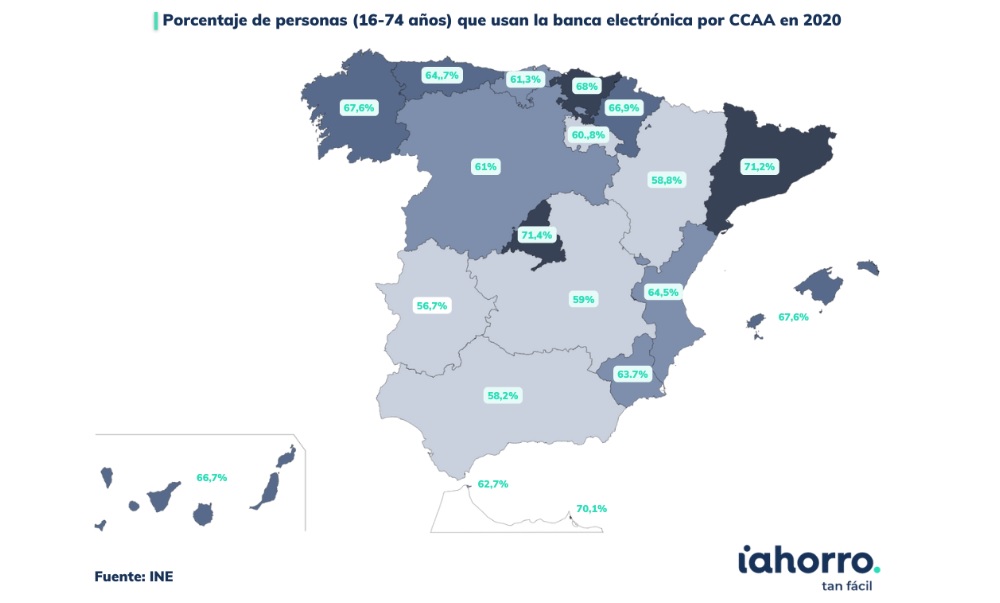

Según la ‘Encuesta sobre Equipamiento y Uso de Tecnologías de Información y Comunicación en los Hogares’ que publicó el Instituto Nacional de Estadística (INE) en 2020, el 63% de las personas de entre 16 y 74 años que viven en los municipios de menos de 10.000 habitantes ya hacían entonces operaciones a través de la banca electrónica, un porcentaje que ascendía al 70% en las grandes ciudades.

Si lo analizamos por comunidades autónomas, no es de extrañar que en la Comunidad de Madrid (71,4%) y Cataluña (71,2%), junto con el País Vasco (68%), sea donde una mayor parte de los ciudadanos afirma que accede a la banca online. En el lado opuesto se sitúan Extremadura (56,7%), Andalucía (58,2%), Aragón (58,8%), Castilla-La Mancha (59%) y La Rioja (60,8%).

Es precisamente donde menos se utiliza la banca online donde Ibercaja tiene más presencia. Esta entidad cuenta con más de 1.000 oficinas distribuidas por toda España, de las que un total de 374 se encuentran ubicadas en 241 poblaciones de menos de 1.000 habitantes y, en estas localidades, el 95,48% de los ciudadanos son clientes de Ibercaja (de 123.430 personas que viven allí, 117.853 son clientes).

También es importante tener en cuenta que, en estas 241 poblaciones, el 43% de los clientes (50.768 personas) tiene 65 años o más. Y es que la edad de la población, además de tener un acceso a internet limitado por la escasa cobertura o digitalización de la zona, las malas comunicaciones con las ciudades y la escasez de servicios básicos son determinantes a la hora de valorar el esfuerzo que estas personas han tenido que hacer y tienen que seguir haciendo para reinventarse.

La presencialidad sigue generando más confianza y seguridad

Hoy en día, el 54% del total de los municipios españoles no disponen de una sucursal, lo que afecta a 1,6 millones de personas, tanto mayores como jóvenes. Y, aunque estamos en plena era digital, aún son muchos los ciudadanos que prefieren tratar cara a cara con un experto o asesor para asegurarse de que los trámites que van a realizar –sobre todo aquellos que requieren de mayor dificultad o que implican una gran atadura– se hacen correctamente.

“En general, hay una gran demanda de ciudadanos que buscan cierto nivel de presencialidad al pedir una hipoteca, sobre todo a la hora de revisar las condiciones de forma detallada. Los que demandan la parte presencial suelen tener dudas o van muy justos con la financiación”, agrega Colombelli.

Este trato directo ayuda al cliente a confiar en su asesor, no obstante, también facilita que “la banca intente venderle al cliente alguno de sus productos vinculados”, cuenta el director de Hipotecas de iAhorro, que matiza que “en el trato presencial suelen afectar los sentimientos, lo que puede influir a la hora de comparar y escoger la mejor hipoteca según su tipo de perfil” y se decida por la que le están ofreciendo sin ver lo que hay más allá.

Por su parte, Víctor Royo, jefe de Estrategia Comercial de Ibercaja, asegura que “es relevante que exista una relación personal (presencial o no) en los momentos más importantes de la gestión de las finanzas personales de las familias. Uno de estos momentos es la formalización de una hipoteca. Por ello, en los procesos originados en canales digitales, una vez realizado un primer asesoramiento, en Ibercaja se da la opción de finalizar la operación en una sucursal o a través de un gestor digital. Así nos adaptamos al perfil y necesidades de cada familia y de cada cliente”.

El último paso para la digitalización 100%: la notaría

La única parte que necesita de una presencialidad total es la firma del préstamo hipotecario, lo demás se puede hacer todo online. “El motivo es que la ley española no permite todavía que esto se pueda hacer por vía telemática, pese a que desde un punto de vista tecnológico sí se podría hacer”, explica Colombelli.

Desde el Consejo General del Notariado (CGN), su portavoz, María Teresa Barea, añade que en este organismo tienen “abierto desde hace no mucho el Portal Notarial del Ciudadano, una puerta abierta para que cualquier persona o empresa puedan accedan a la sede electrónica notarial” y así “hacer muchos trámites online: pedir copias de su escritura, elegir al notario que quieren que les autorice el préstamo hipotecario…”. Eso sí, Barea reitera lo manifestado por Colombelli: “El otorgamiento de la escritura es lo único que la ley no nos permite hacer online”.

Esto se debe, añade la portavoz del CGN, a que “una compraventa tiene una dificultad añadida: la concurrencia de partes (vendedor y comprador) implica casi necesariamente la inmediación, es decir, la presencia ante notario. No es lo mismo articular telemáticamente un acto unilateral que un negocio jurídico bilateral” y, por ello, “ahora mismo no nos ampara la normativa para que podamos ir incorporando estos trámites a la sede electrónica; será el pasar del tiempo y los cambios normativos que puedan ir viniendo los que nos dejen avanzar en este sentido”.

Notario a domicilio en los casos más extremos

Pero, ¿todos los ciudadanos, vivan donde vivan, tienen acceso presencial a una notaría? Barea relata que “notarios hay en torno a 2.800 en toda España y, además, un 34% de las notarías que existen, más de un tercio, están en poblaciones de menos de 18.000 habitantes”.

De esta manera, en los pueblos más pequeños, que no tienen notaría como tal, “el servicio está cubierto de tres maneras: cada notario tiene asignada una zona de actuación, que incluye el municipio donde está la notaría y los pueblos de alrededor; además, se realizan salidas periódicas a las localidades sin servicio diario para atender a quienes no pueden o tienen dificultad para desplazarse y, finalmente, en casos más extremos, de enfermedad grave, acuden al domicilio”.