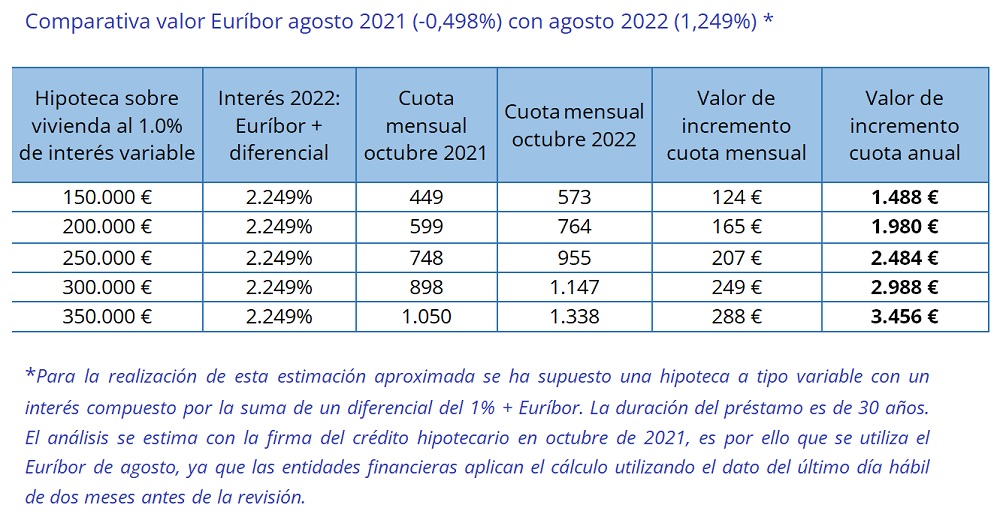

El Banco Central Europeo se ha visto obligado a elegir entre estanflación o recesión después de que la inflación haya batido un nuevo récord en Europa alcanzando el 9,1% en agosto, y haya superado los dos dígitos en España (10,4%). Tras la primera subida de tipos de 50 puntos básicos, llega la segunda de 75 puntos, que tendrá un impacto directo en el consumo y muy particularmente en los préstamos hipotecarios. A partir de ahora, los ciudadanos con hipotecas variables tendrán que afrontar un gasto de entre 124 y 288 euros más al mes, lo que supone de 1.400 – 3.400 euros a mayores al año. Un incremento del 28% interanual, según la estimación del análisis “Impacto de la subida de tipos en el mercado de la vivienda” realizado por Fotocasa.

El impacto más inmediato será para los créditos hipotecarios a tipo variable, ya que la mayoría de ellos están referenciados al Euríbor y este índice lleva en positivo desde el mes de abril, acercándose cada vez más al 1,5% mensual. Tras esta subida de septiembre, los ciudadanos a quienes les toque revisión en el mes de octubre o en adelante verán como su cuota se ha incrementado con respecto al año pasado, y también con respecto a hace 6 años -desde febrero de 2006, el euríbor se encontraba en negativo-.

El BCE sube los tipos en 75 puntos básicos, hasta situarlos en su mayor nivel en más de una década

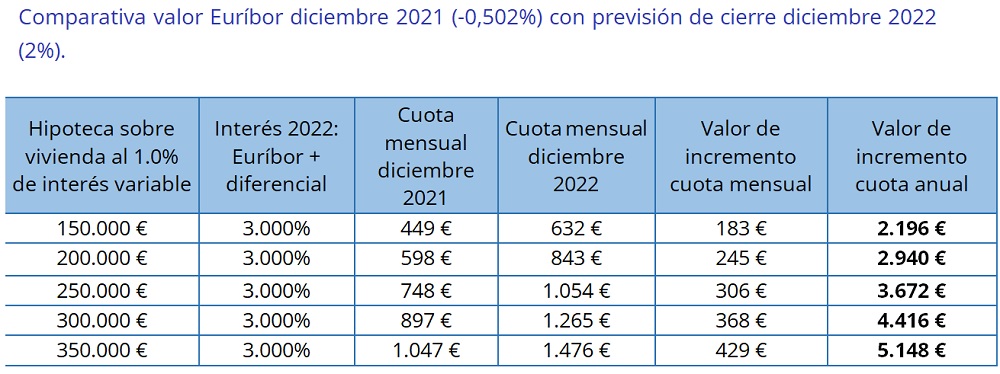

Además, la progresiva subida de tipos condicionará la evolución del euríbor, haciendo que crezca más rápido de lo que se esperaba, por lo que las previsiones apuntan a que quizás a cierre de este año alcance el 2% y ya en 2023 comience a rozar el 3%. A continuación, se realiza una estimación del incremento de la cuota mensual de una hipoteca variable, donde se revela que el porcentaje de incremento sería del 41% interanual, si el euríbor alcanzase el 2%.

“Pero esta subida del precio también afecta a las hipotecas a tipo fijo. No a las ya concedidas, que estas no se alterarán, sino a las que están en proceso de negociación en estos momentos y a las futuras. El interés por comprar vivienda está en niveles máximos de demanda, por lo que los ciudadanos se encuentran en pleno contacto con las entidades financieras para solicitar financiación que le permita adquirir una vivienda. De hecho, el ejercicio anterior de 2021 cerró con un récord de concesión de hipotecas -más de 400.000- y las firmas del mes de junio suponen el mejor mes desde hace 12 años”, comenta María Matos, directora de Estudios y portavoz de Fotocasa.

Cambio de ciclo en la financiación hipotecaria

Esta nueva política monetaria supondrá un cambio de ciclo para la financiación hipotecaria. Con el euríbor en negativo desde hacía seis años, las entidades financieras se habían adaptado a la situación abaratando las hipotecas fijas para estimular las ventas, ocasionando grandes bajadas de precio cercanas al 1% de interés en 2021, lo que fomentó la firma de hipotecas a tipo fijo hasta el punto de asistir a uno de los porcentajes más altos de la serie histórica: el 75,3% de las hipotecas sobre vivienda se constituyeron a tipo fijo en abril de este año. Sin embargo, desde ese mismo mes esta cifra ha ido descendiendo paulatinamente debido al cambio en las condiciones bancarias, y en tan solo dos meses ya ha caído casi 5 puntos porcentuales hasta el 70,5%.

La inflación, ocasionada por el encarecimiento de la electricidad y la guerra en Ucrania, activó los rumores de necesidad de enfriamiento del mercado con un incremento de los tipos de interés. Primero la FED, luego el banco de Reino Unido, y los bancos españoles ya comenzaron a modificar en marzo su propia estrategia abaratando las hipotecas variables e incrementando las fijas. Actualmente, el interés a tipo fijo ya ronda el 4%.

Por lo tanto, este cambio tendencial en la subida de tipos podrá lastrar el ahorro de las familias y suponer un mayor freno en el consumo de los hogares españoles. El encarecimiento del crédito hipotecario supondrá un gasto adicional que los ciudadanos tendrán que dejar de destinar a otros aspectos. En definitiva, la subida de tipos dificultará aún más el acceso a la vivienda en compra. La consecuencia más temprana será la moderación en las operaciones de compraventa y la reducción de la firma de hipotecas al contender la demanda.

Según los pronósticos, todavía hay otra subida más prevista para diciembre de 2022. Aun así, el tipo de interés medio al inicio de las hipotecas variables ronda ahora el 2%, una cifra muy alejada de las registradas en 2009 cuando marcaban por encima del 5% el tipo de interés variable, según el INE. Sin embargo, el incremento de los tipos debe realizarse de manera suave y paulatina para evitar que pueda aumentar el riesgo de suspensión de pagos por parte del ciudadano.