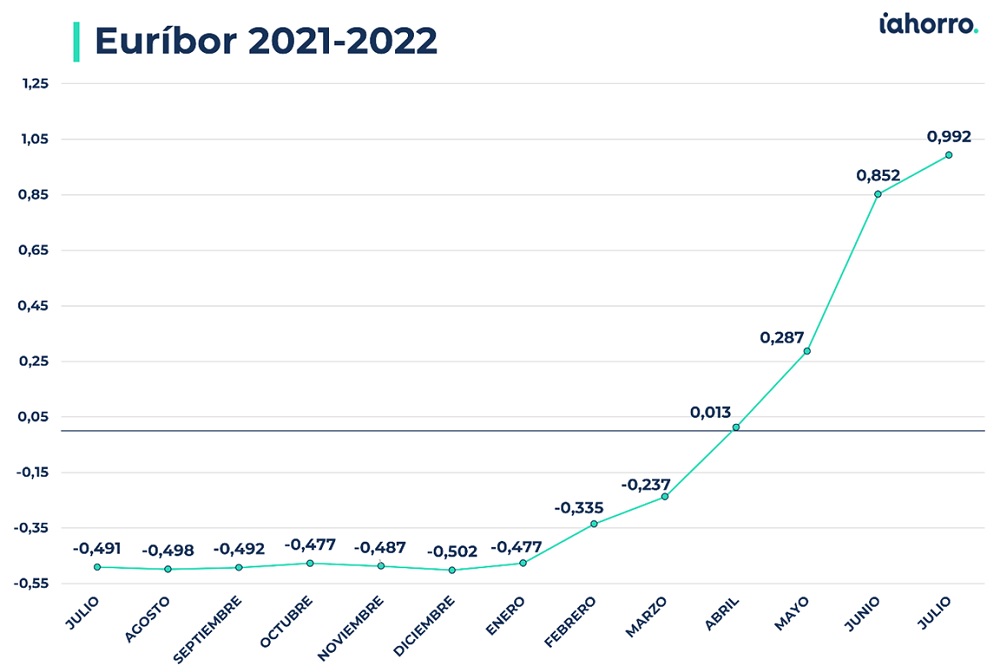

El euríbor se resiste a llegar al 1%. El índice de referencia por excelencia de las hipotecas variables en Europa se sitúa en julio de 2022 en un 0,992%, lo que supone una subida de algo más de un 300% respecto al dato registrado justo hace un año (en julio de 2021 registró un -0,491%), pero de tan solo de 0,14 puntos respecto al dato del pasado mes de junio. Por tanto, pese a que la subida interanual del euríbor es la más alta anotada hasta ahora, de casi 1,5 puntos, este indicador ha dado leves muestras de moderación en su crecimiento a lo largo de este mes.

Los valores diarios que ha marcado el euríbor en julio han variado levemente en los 29 días contabilizados: el dato más bajo se registró el jueves día 7, con un 0,821%, y el más alto el viernes día 22, que alcanzó el 1,2%. Así, la subida de este índice de referencia respecto al pasado mes de junio es la más baja anotada desde marzo.

Esto coincide con la decisión del Banco Central Europeo (BCE) de elevar los tipos de interés 50 puntos básicos como medida para intentar contener la inflación de la eurozona, que alcanzó el 9,6% en junio y este mes podría rondar el 8,6%. Esto supondrá, por tanto, un encarecimiento de las hipotecas, sobre todo de las fijas.

Con el anuncio de esta medida el pasado jueves 21 de julio por parte de la presidenta del organismo europeo, Christine Lagarde, el director de hipotecas de iAhorro, Simone Colombelli, se ha mostrado sorprendido: “Esperábamos una subida de tipos por parte del BCE, pero esperábamos que fuera del 0,25%, no del 0,5% como ha sido finalmente. Esto va a afectar a los ciudadanos que quieran pedir una hipoteca nueva, sobre todo si la quieren a tipo fijo, ya que las entidades van a subir en la misma medida los tipos de interés de sus ofertas y seguramente este efecto se note de forma inmediata”, declara el portavoz del comparador hipotecario.

¿Se acabaron las hipotecas fijas por debajo del 2%?

“Una subida de tipos de interés significa que a los bancos les va a costar más dinero financiarse, por lo que seguramente repercutirán este coste en los usuarios”, explica Colombelli, que añade que “posiblemente muchos bancos revisarán las ofertas de sus hipotecas y préstamos al alza, y es posible que en unas semanas sea muy difícil encontrar hipotecas fijas por debajo del 2% TIN; ya estábamos rondando el 2% y ahora podría haber otro empujón hasta el 2,5%”.

¿Cuándo aplicarán los bancos la subida de tipos? Para las nuevas hipotecas “la aplicación será inmediata”, dice el director de hipotecas de iAhorro, que también agrega que “si alguna entidad no actúa todavía será porque ya hay mucha gente de vacaciones; lo único que nos puede salvar es la playa”.

Por tanto, la subida de los tipos de interés de los préstamos seguramente sea la medida más aplicada por la mayoría de los bancos, aunque “podría haber entidades que cambien un poco su política de actuación, sin ser tan agresivos en subidas de precios, y lo compensen, por ejemplo, con la ‘imposición’ de más vinculaciones”, matiza el portavoz del comparador y asesor hipotecario.

Sin grandes cambios en la oferta de hipotecas variables

Donde parece que no va a haber grandes cambios pese a la decisión del BCE es en la oferta de producto variable. “Lo más probable es que las hipotecas variables se van a quedar como están, veo muy poco probable un escenario en el que la variable empeore porque no tendría ningún sentido ni comercial ni financiero”, matiza el portavoz del comparador hipotecario. De hecho, Colombelli dice que no le extrañaría “que incluso mejorasen”. Eso sí, quien tenga una hipoteca variable y le toca revisarla ahora deberá tener en cuenta que habrá un incremento significativo en la cuota a pagar, tanto si la revisión es a seis meses como si es a doce meses.

Para hacer los cálculos del incremento que pueden notar los hipotecados hay que fijarse en cómo estaba el euríbor hace justo un año, en julio de 2021, cuando se situaba en un -0,491%, es decir, casi 1,5 puntos por debajo del dato actual.

De esta forma, con el euríbor ahora en un 0,992%, quien tenga contratada una hipoteca variable a 30 años de 150.000 euros y con un diferencial del 0,99% + euríbor verá cómo la cuota de su hipoteca aumenta 100,77euros, es decir, pasaría de pagar 448,72 euros al mes a abonar 549,49 euros a partir de esta revisión. Esto supondría un aumento de 1.209,24 euros anuales.

Si la cuantía del préstamo hipotecario ascendiera a los 300.000 euros, con las mismas condiciones, es decir, con un plazo de amortización de 30 años y un diferencial del 0,99% + euríbor, la subida en la cuota mensual sería de 201,54 euros (de 897,44 euros a 1.098,98) y el incremento anual sería de 2.418,48 euros.

La hipoteca mixta, cada vez más atractiva para el usuario

Este entorno de subida de los tipos de interés fijos por encima del 2% y del euríbor cada vez más cerca del 1%, lo que hace es facilitar mucho que la oferta de hipotecas mixtas sea cada vez más atractiva para los usuarios.

“En los últimos dos meses hemos vivido ‘la vuelta al cole’ de las hipotecas mixtas, pero aún no han funcionado como se esperaba porque las hipotecas fijas eran todavía muy competitivas”, señala el director de hipotecas de iAhorro, que al prever una subida de los tipos de las hipotecas fijas ahora sí confía en que la hipoteca mixta se convierta en una de las más atractivas para el cliente.

Por ejemplo, ahora la parte fija de una hipoteca mixta, es decir, los primeros siete o diez años del préstamo, pueden estar entorno al 1,10% o 1,30% TIN, aunque con la subida de los tipos estos porcentajes puede ser que también aumenten un poco. Pero, aun así, si la hipoteca fija llega al 2% o 2,5%, compensa con bastante diferencia contratar una hipoteca mixta. Además, cuando llegue el periodo variable quien quiera puede subrogarse o cambiarse si encuentra una oferta mejor.

En este sentido, Simone Colombelli recomienda este tipo de hipoteca tanto para aquellos a los que no les compense ahora contratar una hipoteca fija con un tipo de interés muy elevado y para aquellos que quieren comprar vivienda como inversión. “Si tuviera que hacer una inversión, yo invertiría en vivienda y a tipo mixto porque, en caso de que la hipoteca tuviera un plazo de amortización de 20 años, los primeros 5 o 6 años se regirían por un tipo de interés fijo relativamente barato y durante ese tiempo te proporcionaría estabilidad; a partir de ahí, cuando llegue la parte variable, ya tendrías ingresos recurrentes de un alquiler que también habrá ido aumentando por el IPC y el diferencial se compensaría”.

¿Y qué pasa con la morosidad?

Los bancos siguen necesitando negocio y uno de los motivos es, precisamente, para que no suba su ratio de morosidad. Por este motivo, el director de hipotecas de iAhorro prevé que “si las previsiones económicas empeoran, que es posible, la banca seguirá teniendo hambre de hipotecas y aún más de clientes buenos. Esto se debe a que son este tipo de clientes los que mejoran los ratios de morosidad. Es decir, si tú no captas clientes y tienes el mismo número de morosos de siempre, tu ratio de morosidad sube. Por lo tanto, es muy difícil que la banca haga acciones que reduzcan drásticamente la potencialidad de su captación porque no le interesa”.

Otra medida que podría tomar la banca es endurecer los criterios a la hora de conceder las hipotecas. No obstante, matiza Colombelli, “todavía no nos hemos metido en una ‘crisis de ladrillo’, es decir, no estamos aún en una crisis profunda en la que pueda haber mucha morosidad por incrementos significativos del coste del dinero y por la inflación. Puede llegar, pero de momento, no la hay” por lo que no se espera tampoco que las condiciones que se pidan a los usuarios sean más estrictas.