El País, Sandro Pozzi, 28 de noviembre – Una de cal, y otra de arena. El Fondo Monetario Internacional acaba de publicar su primer informe de supervisión del sector financiero español bajo los nuevos poderes que le otorga el rescate al sector financiero.

El País, Sandro Pozzi, 28 de noviembre – Una de cal, y otra de arena. El Fondo Monetario Internacional acaba de publicar su primer informe de supervisión del sector financiero español bajo los nuevos poderes que le otorga el rescate al sector financiero.

Los relatores califican de “importantes” los progresos realizados hasta la fecha en el proceso de reforma y destaca que se están cumpliendo todos los plazos marcados. No obstante, también advierte de que lo complicado comienza ahora con la aplicación del plan de reestructuración de las entidades y el reto que supone gestionar bien el denominado banco malo, la sociedad que agrupará los activos tóxicos de la banca. Además, tal y como ya dijo hace un mes, aboga por liquidar cuanto antes las entidades no viables.

El informe del FMI ha llegado horas después de que Bruselas diese su visto bueno a los planes de reestructuración de las entidades nacionalizadas y puede entenderse como una bendición al rescate por parte del organismo que preside Christine Lagarde. El Fondo forma parte junto a la Comisión y el BCE de la troika encargada de supervisar el proceso. De hecho, pocos minutos después de presentarse el documento el Ejecutivo comunitario y el instituto emisor han emitido un comunicado en el que recomendaban liberar el primer tramo de la ayuda por 39.500 millones para sanear el sector.

El contexto económico y financiero es claramente un obstáculo, aunque los responsables del informe señalen que hubo una mejora de las condiciones en los mercados financieros tras el compromiso del Banco Central Europeo de garantizar la estabilidad del euro. En cuanto a la recesión, el Fondo simplemente recuerda las previsiones que formuló en la última Asamblea de Tokio hace mes y medio, según las cuales la contracción económica continuará en 2013, seguida por una lenta recuperación que permitirá volver a terreno positivo en 2014, tal y como opinan la Comisión Europea o la OCDE. En su informe de este jueves el FMI deja claro que no ha formulado nuevas previsiones de crecimiento sobre la economía española y que las que se incluyen como parte de la documentación son las que formuló hace casi dos meses, en las que preveía que la economía española creciese un 1% en 2014, como adelantó EL PAÍS el pasado 10 de octubre. Pero los riesgos siguen siendo elevados, añade el documento.

Lo único que sí ha modificado el Fondo son sus previsiones de deuda pública para España, pues antes partía del supuesto de que se usase todo el rescate financiero. Ahora, concluye que no será así y por tanto baja las previsiones de deuda al 91,3% del PIB para 2013, el 94,5% para 2014, el 95,7% para 2015 y el 96,1% para 2016 y 2017.

Es esta dificultad macro-financiera la que, según el FMI, hace más urgente que se “repare rápido” el sistema financiero, “para asegurar el flujo suficiente de crédito que apoye la economía”. Además, ante la perspectiva de que los bancos acusen más pérdidas en el mercado doméstico en la segunda mitad del año y sufran más minusvalías en sus carteras de deuda, considera “imperativo” recapitalizar y reestructurar las entidades más débiles. Para ello, recuerda el organismo, el Gobierno cuenta con el mecanismo de estabilización pactado con Europa.

El FMI habla de un sector financiero cada vez más polarizado. Por un lado están las entidades más diversificadas geográficamente. En este caso, el perfil de riesgo es mejor que en el otro grupo, el de los bancos que orientan su negocio al mercado nacional. La prioridad, destaca, es asegurar que los bancos con mayores problemas de capitalización dispongan cuanto antes de los fondos que necesitan y reducir el coste para el contribuyente.

Eso, en el lenguaje del Fondo, significa que deben desmantelarse de una manera ordenada las entidades que no son viables y concentrar el esfuerzo de reestructuración en aquellas que pueden volver a ser rentables. Dicho en otras palabras, “hay que evitar nuevas fusiones que no generan un valor muy claro”. En paralelo, insta a garantizar que la reducción de las carteras de crédito se hace de manera que no afecte al suministro de dinero a la economía ya que las entidades que necesitan reforzase responden por el 40% de la financiación al sector privado.

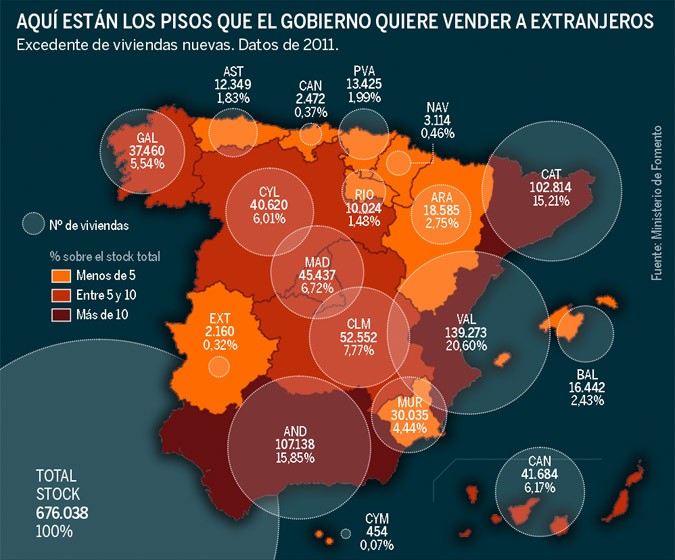

Los bancos que reciban ayudas públicas deberán transferir sus activos hipotecarios al banco malo para así sacar de los balances la deuda tóxica y reducir la incertidumbre sobre su fortaleza financiera. El FMI considera que cualquier expansión de esta sociedad debe hacerse solo si es “crítico”. El reto será sacarle el mayor valor posible a la venta de esos activos sin poner en riesgo los precios del conjunto inmobiliario, a la vez que se preserva la autonomía en la gestión de las entidades nacionalizadas. En este apartado, da «alta prioridad» a la necesidad de dotar al banco malo con una estructura organizativa que permita mantener los riesgos bajo control con una correcta política de incentivos.

Los expertos del Fondo señalan que la transferencia de préstamos hipotecarios al banco malo puede afectar al precio de la vivienda, que ya ha registrado un descenso del 30% con respecto al pico que marcó a finales de 2007. El organismo argumenta que el precio al que se vendan esos activos podría servir de referencia para fijar el precio del resto del mercado. Sobre el marco regulador y de supervisión, el FMI también habla de progresos. Sin embargo, pide más celeridad en la reforma del régimen de gobierno de las cajas de ahorro.