Los ‘divorcios hipotecarios’ vuelven a tomar impulso. Cambiar la hipoteca de banco, ya sea a través de una subrogación o una cancelación, se ha convertido en una opción para cada vez más ciudadanos, sobre todo para aquellos que han decidido cambiar su hipoteca de tipo variable a tipo fijo. La subida tan drástica que ha ido experimentando el euríbor en los últimos meses (en mayo alcanzó el 0,287% y podríamos terminar el año con este indicador incluso por encima del 1,3%) ha sido el detonante que ha llevado a muchos hipotecados a tomar esta decisión.

El último dato del Instituto Nacional de Estadística (INE) correspondiente a marzo de 2022 señala que ese mes se realizaron un total de 16.991 cambios registrales en las hipotecas. Esta cifra es mayor que la registrada durante los dos primeros meses del año: 14.695 en enero y 15.338 en febrero. Y la previsión de los expertos hipotecarios para los próximos meses (sobre todo a partir de abril, que fue cuando se hizo efectivo el cambio de tendencia del euríbor, al registrar este índice de referencia su primer valor positivo en seis años) es que los datos del INE reflejen un aumento mayor de peticiones de cambio en las condiciones de las hipotecas.

Los españoles prefieren las subrogaciones; los bancos, las cancelaciones

Eso sí, este organismo oficial no contabiliza el número de cancelaciones que se llevan a cabo cada mes en España, pese a que es la manera más utilizada por los españoles para cambiar o mejorar las condiciones de una hipoteca es la cancelación total del préstamo y apertura de uno nuevo con otras características (diferente tipo de interés, más o menos plazo, cuota…).

¿El motivo? Simone Colombelli, director de Hipotecas de iAhorro, señala que “la banca no quiere hacer subrogaciones como tal (pese a que se registran muchas peticiones) sino que, en la mayoría de los casos, las entidades financieras intentan cancelar la hipoteca existente para que el usuario tenga que contratar de nuevo la hipoteca con otro banco, por lo que esas operaciones se escapan de las estadísticas, ya que se contabilizan como hipotecas nuevas”.

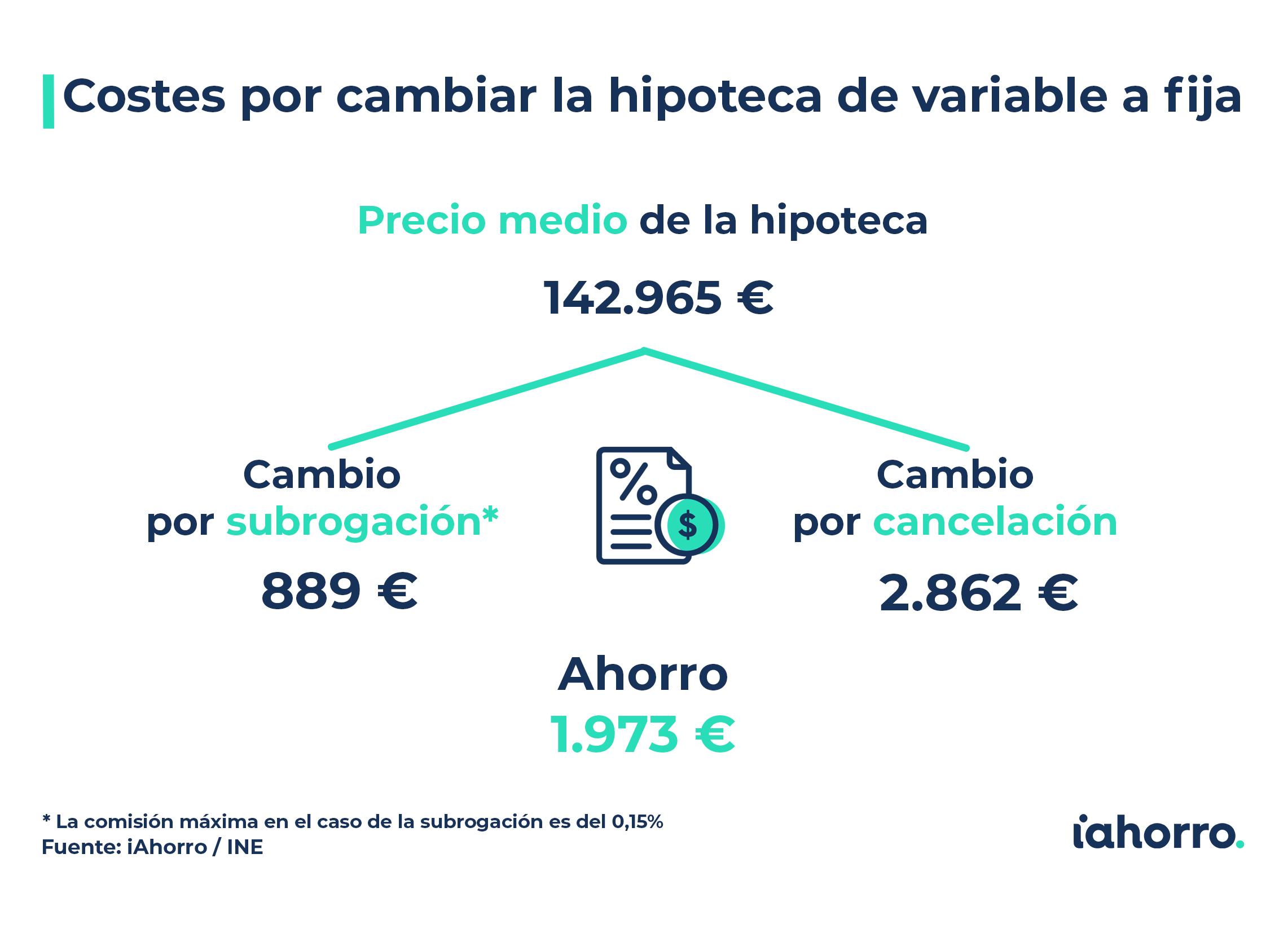

La duda ahora es: ¿qué le compensa más a un hipotecado, hacer una subrogación o una cancelación? Hacer una cancelación es la opción que acarrea mayores gastos para el hipotecado, que tendrá que abonar de nuevo los costes de notaría, tasación, el Impuesto de Actos Jurídicos Documentados (IAJD) y la comisión de apertura, entre otros gastos. La subrogación, por su parte, puede llegar a ser hasta 2.000 euros más barata en el caso de modificar la hipoteca.

¿Cuánto cuesta mejorar la hipoteca?

La subrogación por acreedor es un método a través del cual trasladamos la hipoteca que tenemos en un banco a otro que nos ofrece mejores condiciones. La principal ventaja de este proceso es que no tenemos que empezar de cero con el préstamo, es decir, no será necesario pagar comisiones de apertura o volver a pagar intereses desde el principio, como sí pasa con la cancelación.

Además, desde la reforma de la Ley Hipotecaria en 2019 es la nueva entidad quien asume la mayor parte de los gastos. Un cliente que quiere cambiar su hipoteca a otro banco solo tendrá que pagar los gastos de tasación de la vivienda (425 euros, aproximadamente), en caso de que fuera necesario, la copia de escritura de la notaría (250 euros) y la comisión por subrogación, si la hubiera. Es en este último punto donde más se puede encarecer el proceso.

En función del año en el que haya firmado la hipoteca, la regulación marca una comisión. No obstante, con la nueva Ley Hipotecaria también se modificaron las comisiones aplicables:

- Si cambias las condiciones de una hipoteca variable por subrogación a cualquier otro tipo de hipoteca durante los tres primeros años la comisión será de hasta el 0,25% y si lo haces durante los primeros cinco, del 0,15%.

- En el caso de modificar las condiciones una hipoteca fija a cualquier otro tipo de hipoteca, la comisión por subrogación puede ser de hasta el 2% durante los primeros diez años y del 1,5% los siguientes.

En la cancelación del préstamo hipotecario sucede lo mismo, pero en esta ocasión habrá que sumar el coste de la cancelación registral de la anterior hipoteca (400 euros) a los gastos de tasación y copia de notaría. Por su parte, en lugar de tener que pagar una comisión por subrogación, habrá que hacer frente al Impuesto de Actos Jurídicos Documentados que establezca cada comunidad autónoma y una comisión por amortización anticipada, si así lo estipula el contrato, y que podría alcanzar el 2% de la cantidad que se desea amortizar.

En cuanto a la comisión máxima de amortización de la hipoteca también cambia en función de si es de tipo fijo o de tipo variable. En este sentido, el director de Hipotecas de iAhorro reitera que “el único hándicap es la preferencia de las entidades financieras por cancelar y constituir una hipoteca nueva en lugar de subrogar, cuando la diferencia económica de cancelar es muy elevada para el consumidor, incluso con las mismas comisiones, los gastos son mayores».

La subrogación, la mejor opción para pasar de variable a fija

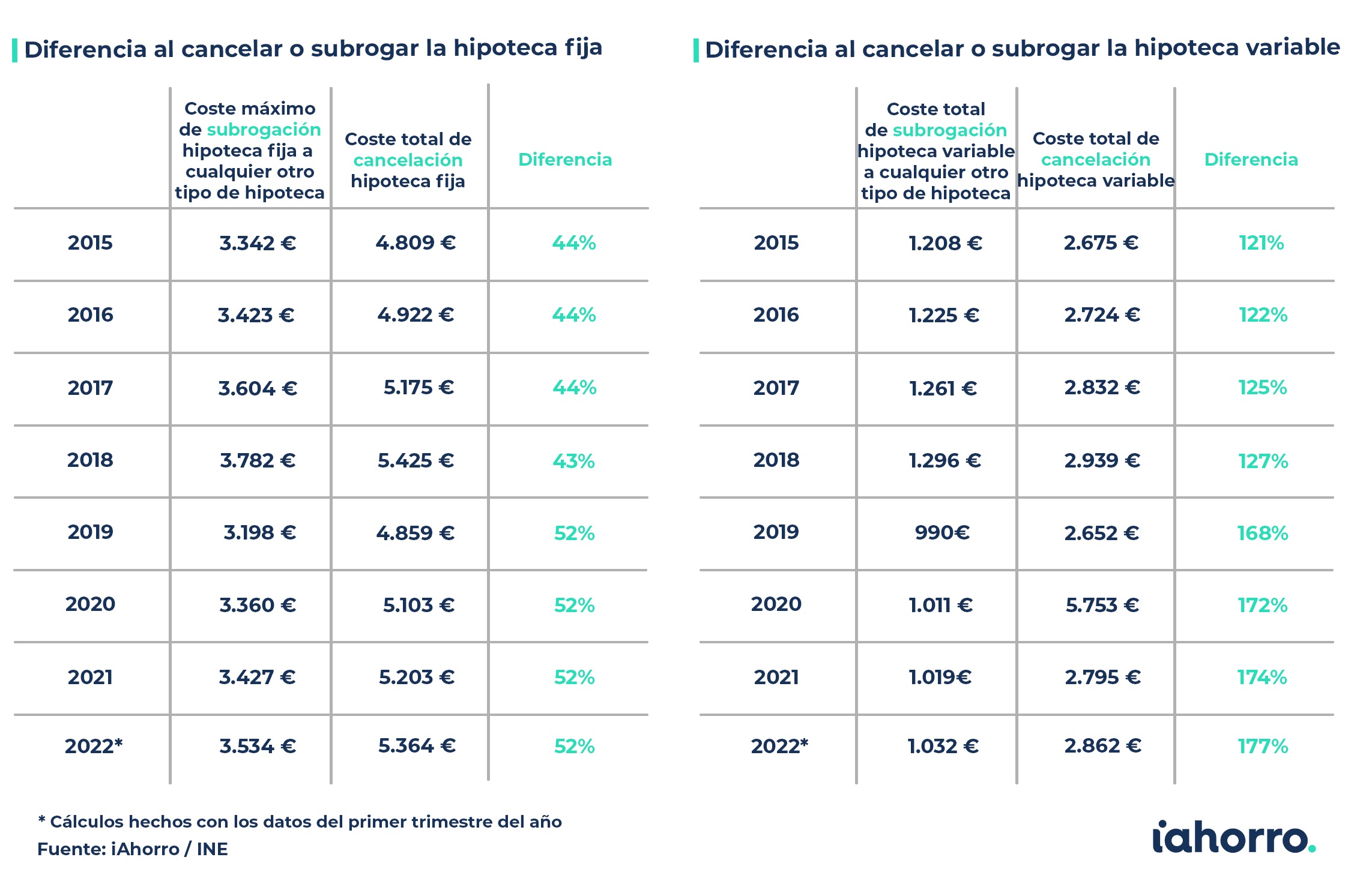

Como hemos visto en las tablas anteriores, el ahorro puede suponer una diferencia de hasta un 177% entre cancelar y subrogar para los bolsillos de los hipotecados que contrataran su hipoteca el año pasado y la cambiaran ahora.

Al cancelar una hipoteca variable de 142.965 euros en 2022 pagaríamos 2.862 euros, incluyendo gastos de tasación y el IAJD, mientras que al subrogarla por otra variable o una mixta con mejores condiciones costaría 1.032 euros, con los costes y comisiones que conlleva el proceso, es decir, 1.830 euros menos. En ambos casos se han aplicado las comisiones máximas por legislación.

Eso sí, si se realiza una novación o subrogación de una hipoteca de tipo variable a una de tipo fijo la comisión máxima a cobrar por parte del banco sería del 0,15% sobre el importe pendiente en los tres primeros años de vida del préstamo y, si la hipoteca firmó hace más de tres años, no se cobrará comisión alguna.

¿Por qué la ley beneficia a aquellos que quieren cambiarse de variable a fija? “En 2019 el porcentaje de hipotecas variables constituidas en España frente a las de tipo fijo era muy elevado. Por tanto, con este cambio en las comisiones se intentaba potenciar el producto a tipo fijo frente al variable para igualar la balanza”, explica Colombelli. De hecho, en junio de 2021, hace justo un año, había 4.500.253 hipotecas residenciales vivas en España, de las que solo 940.553 (un 20,9% del total) se regían por un tipo de interés fijo y 3.559.700 (el 79,1%) por uno variable, según datos recopilados en el “Análisis dinámico de la cartera hipotecaria española” realizado por la Asociación Hipotecaria Española.

Por ello, si queremos cambiar nuestra hipoteca variable por una fija, hoy en día sería todavía más rentable optar por la subrogación que por la cancelación. Siguiendo el mismo ejemplo anterior, si se cancelara pagaríamos también 2.862 euros, mientras que subrogarla costaría 889 euros, es decir, 1.973 euros menos.

Si en lugar de una hipoteca variable se tratara de un préstamo hipotecario con un tipo de interés fijo, subrogar costaría 3.427 euros y cancelar 5.203 euros. No obstante, dependiendo del año en el que se haya firmado la hipoteca se aplicarán unas comisiones más o menos elevadas.

Entonces, si quisieramos cambiar las características de una hipoteca fija constituida en 2015 por un importe medio de 106.685 euros, es decir, la media de las hipotecas de ese año que proporciona el INE, pagaríamos 3.342 euros por hacerlo a través de subrogación y 4.809 euros mediante cancelación. Según este ejemplo, a pesar de que la comisión máxima de subrogación aplicada (2,5%) es superior a la que se aplica a partir de 2019 (2%), el precio medio de una hipoteca en 2015 también era menos elevado, concretamente, casi 31.000 euros menos.

Como se puede observar, existe una gran diferencia económica entre los costes de cancelación y subrogación. Además, desde que entró en vigor la Ley Hipotecaria de 2019 es todavía más económico para el usuario modificar un préstamo a tipo variable que uno a tipo fijo. Algo que, según dice el director de Hipotecas de iAhorro, tiene su lógica: “Si los tipos bajan y el consumidor quiere cambiar su préstamo hipotecario «compensa» al banco con este pago. En cambio, pasar de una hipoteca variable a una fija es mucho más sencillo y económico debido a que la ley lo promueve en busca de que haya más seguridad para el usuario«.