La compra de una vivienda de protección oficial (VPO) en España representa una buena oportunidad para aquellas personas o familias que buscan acceder a un inmueble a un precio más asequible. Sin embargo, aunque las VPO suelen ser menos costosas que las del mercado libre, requieren de un esfuerzo económico considerable.

Aquí es donde surge la pregunta del millón: ¿cuántos ahorros necesitamos para comprar una casa de VPO? Lo descubrimos, considerando los distintos factores que influyen en los costes iniciales, los requisitos financieros, y las variables que los compradores deben tener en cuenta.

¿Qué es una vivienda de protección oficial?

Antes de analizar cuántos ahorros son necesarios para comprar una vivienda de protección oficial, es importante entender qué es exactamente y por qué su precio es más bajo. Las VPO son inmuebles promovidos por administraciones públicas o empresas privadas, con la condición de que cumplan ciertos requisitos establecidos por las distintas comunidades autónomas o el Estado. Su principal característica es que están destinadas a personas con ingresos limitados y sus precios están regulados para garantizar su accesibilidad.

Las VPO pueden ser de propiedad o alquiler, y están sujetas a ciertas restricciones para poder acceder a ellas, entre las que encontramos:

- El límite de los ingresos máximos del comprador o inquilino

- La obligación de destinar la vivienda a residencia habitual

- Un periodo mínimo antes de poder venderla en el mercado libre

Qué aspectos determinan los ahorros necesarios para comprar una VPO

El ahorro necesario para comprar una vivienda de protección oficial dependerá de varios factores. Algunos gastos e impuestos son comunes a la compra de cualquier otra casa, mientras que otros son específicos de las viviendas protegidas.

- Impuestos asociados a la compraventa

- Precio de la vivienda

- Financiación hipotecaria

- Gastos asociados a la compraventa

Impuestos asociados a la compraventa

En las viviendas de protección oficial, los impuestos suelen ser más bajos que en el mercado libre, y variarán en función de si se trata de una vivienda nueva o de segunda mano.

Impuestos en VPO nuevas (primera transmisión)

Cuando se adquiere una VPO directamente de un promotor, los principales impuestos son:

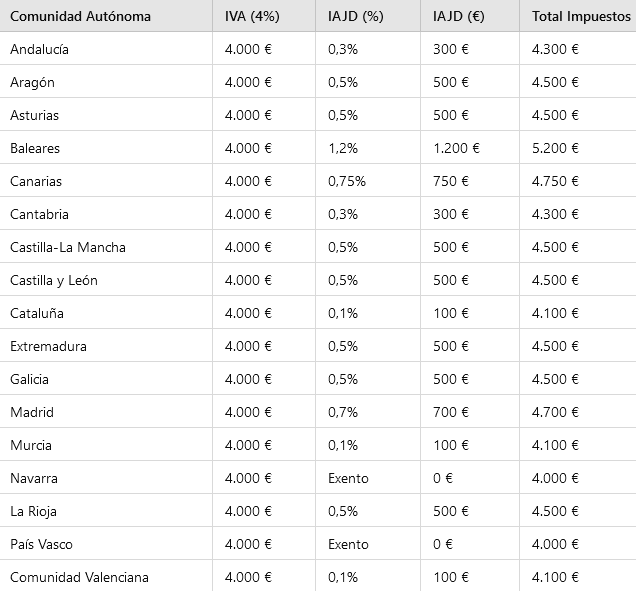

- Impuesto sobre el Valor Añadido (IVA): Para las VPO de régimen general, el tipo impositivo es del 4% sobre el precio de venta. Esto representa una ventaja significativa respecto al IVA de las viviendas libres, que suele ser del 10%.

- Impuesto de Actos Jurídicos Documentados (IAJD). Este impuesto se aplica a las escrituras notariales, inscripciones en el Registro de la Propiedad y documentos administrativos relacionados con la compraventa. El tipo varía entre el 0,5% y el 1,5%, dependiendo de la comunidad autónoma.

Impuestos en viviendas de segunda mano (segunda transmisión)

Si la VPO ya ha sido transmitida previamente, en lugar del IVA se paga:

- Impuesto de Transmisiones Patrimoniales (ITP). Este tributo grava la compraventa de viviendas usadas, y su tipo varía según la comunidad autónoma, generalmente entre el 4% y el 10%. En algunas comunidades hay bonificaciones específicas para VPO, reduciendo el porcentaje aplicable.

Otros costes fiscales

Además de los impuestos anteriores, es importante considerar otro posible tributo:

- Plusvalía Municipal (Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana). Este impuesto es responsabilidad del vendedor, pero en algunas circunstancias podría negociarse con el comprador. Se calcula sobre el incremento del valor del terreno desde la última transmisión.

Precio de la vivienda

El precio de una VPO varía según la comunidad autónoma, el municipio, el tamaño de la vivienda y el régimen de protección al que esté sujeta. Las administraciones públicas suelen establecer un precio máximo por metro cuadrado útil, que varía cada año.

Financiación hipotecaria

La mayoría de los compradores de VPO necesitan recurrir a una hipoteca para poder adquirirlas. Sin embargo, los bancos no financian el 100% del valor de la vivienda; por lo general, conceden hasta un 80% del valor de tasación, lo que significa que el comprador deberá disponer de al menos un 20% del precio del piso en ahorros para la entrada inicial.

Para una vivienda de 100.000 euros, esto implicaría un ahorro mínimo de 20.000 euros solo para cubrir la entrada del piso.

Gastos asociados a la compraventa

Además del precio de la vivienda, hay una serie de gastos adicionales que el comprador deberá afrontar:

Notaría y registro

Los gastos de notaría y registro son necesarios para formalizar la compraventa y la hipoteca, y su importe suele oscilar entre los 500 y 1.000 euros.

Tasación

Antes de conceder la hipoteca, el banco requerirá una tasación de la vivienda. Este servicio tiene un coste aproximado de entre 300 y 500 euros.

Comisión de apertura de hipoteca

Algunas entidades bancarias cobran una comisión de apertura al formalizar el préstamo hipotecario. Aunque muchas entidades lo han reducido o eliminado, este coste puede situarse en torno al 0,5% del importe hipotecado. Para una hipoteca de 80.000 euros, supondría el pago de unos 400 euros.

Gastos de gestoría

Si bien el comprador puede gestionar los trámites por su cuenta, muchos optan por contratar una gestoría, cuyo coste ronda los 200 a 400 euros, aunque cada una establece sus propias tarifas.

Por lo tanto, los gastos adicionales pueden representar entre el 6% y el 10% del precio de la VPO, que serían entre 6.000 y 10.000 euros para una de 100.000 euros. A estos hay que añadir el coste de la entrada inicial, que es de unos 20.000 euros (el 20%). Esto se traduce en unos ahorros mínimos de entre 26.000 y 30.000 euros.

Variaciones de precios según las comunidades autónomas

Los ahorros necesarios pueden variar significativamente dependiendo de cada comunidad autónoma. Algunas comunidades ofrecen ayudas, subvenciones o programas específicos para facilitar el acceso a este tipo de viviendas.